Suite à un accident de moto, naviguer dans le labyrinthe des procédures d’indemnisation peut sembler décourageant. Cet article vous guide pas à pas pour comprendre vos droits, décrypter les démarches à suivre et maximiser votre indemnisation. Que vous soyez débutant ou vétéran de la route, nos conseils experts vous mettront en selle pour obtenir ce que vous méritez sans perte de temps. Armez-vous des connaissances nécessaires pour transformer cette épreuve en une victoire personnelle.

Comprendre les types d’indemnisations possibles pour les accidents de moto

Chaque motard sait qu’enfourcher sa moto vient avec son lot d’aventures et, malheureusement, de risques. Connaître les différentes possibilités d’indemnisation peut offrir une tranquillité d’esprit considérable pour tous les passionnés de la route.

Lors d’un accident de moto, les conséquences peuvent être lourdes, et les démarches à suivre pour obtenir une indemnisation adéquate peuvent sembler complexes. C’est pourquoi il est crucial de comprendre les différents types d’indemnisations disponibles afin de pouvoir faire les bons choix pour vous et votre situation.

Indemnisation pour dommages corporels

Le préjudice corporel est la première préoccupation en cas d’accident de moto. Les indemnités pour dommages corporels peuvent couvrir divers aspects tels que les frais médicaux, la réadaptation, la perte de revenus, et même le préjudice moral. Selon la sévérité de l’accident, l’indemnisation peut aller de l’aide temporaire à une compensation pour une incapacité permanente (voir ce détail sur Capital).

Dans ces situations, il est souvent nécessaire de procéder à une évaluation par un expert pour estimer correctement le montant de l’indemnisation. Bien que cela puisse semblait une étape supplémentaire, elle est essentielle pour garantir que tous les aspects du préjudice soient correctement pris en compte.

Indemnisation pour dommages matériels

Outre les dommages corporels, votre moto et tout équipement associé peuvent également avoir subi des dommages. L’indemnisation pour dommages matériels rembourse les coûts de réparation ou de remplacement de votre moto. Dans certains cas, en fonction de votre contrat d’assurance, vous pouvez également être couvert pour les accessoires et modifications apportées à votre moto.

Gardez bien en mind que la procédure d’estimation des dégâts par un expert est une étape clé pour déterminer le montant des dommages matériels (pour une vue approfondie sur l’expertise, visitez Les Furets).

Indemnisation en cas de faute tierce

Si l’accident est causé par un tiers, vous avez droit à une indemnisation de la part de l’assurance de ce dernier. Cela comprend non seulement les dommages corporels et matériels, mais aussi, éventuellement, une indemnisation pour préjudice moral ou les désagréments causés par l’accident.

Il est important de rassembler autant de preuves que possible pour étayer votre demande d’indemnisation. Cela peut inclure des rapports de police, des témoignages, des vidéos de surveillance, ou tout élément pouvant prouver la responsabilité du tiers.

Indemnisation sans faute ou par votre propre assurance

Dans le cas où un accident se produit sans la présence d’un tiers ou dans des conditions où la faute n’est pas clairement établie, vous pouvez toujours avoir droit à une indemnisation à travers votre propre assurance, en fonction des spécificités de votre contrat. Bien que moins avantageuse que l’indemnisation en faute tierce, elle peut offrir un soutien nécessaire en période difficile.

Vérifier et connaître les détails de votre police d’assurance est donc un geste essentiel pour tout motard. Assurez-vous que votre couverture est adaptée à vos besoins spécifiques et aux risques que vous pourriez rencontrer sur la route.

Chaque cas d’accident est unique et le processus d’indemnisation peut varier considérablement. Pour cette raison, il est souvent judicieux de consulter des professionnels qui peuvent fournir un accompagnement personnalisé et assurer que toutes vos droits sont maintenus durant le processus d’indemnisation.

Les évolutions de l’assurance moto et scooter à l’horizon 2025

EN BREF Prévision d’une hausse des tarifs de 4 à 6% en 2025. Influence de l’inflation et des coûts des réparations. 60% des conducteurs de motos choisissent des formules tous risques. Les scootéristes préfèrent le minimum légal d’assurance. 40% des…

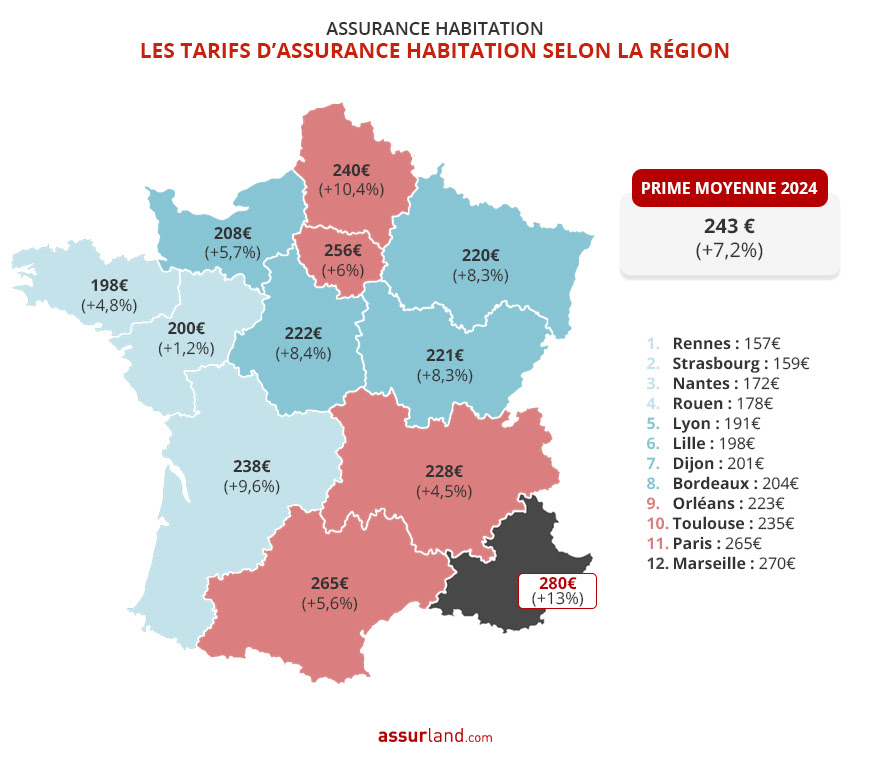

: une hausse généralisée des primes d’assurance prévue

EN BREF Augmentation générale des primes d’assurance prévue pour 2025 Hausse de 4 à 6% pour l’assurance auto Augmentation de 8 à 12% pour l’assurance habitation Prévision d’une hausse de 6% pour les mutuelles santé Facteurs : risques naturels et…

Procédure initiale pour réclamer une indemnisation

Identification de votre situation et recueil des preuves

La première étape dans la procédure d’indemnisation est d’évaluer précisément le contexte de l’accident. Cette évaluation comprend la collecte de toutes les preuves pertinentes telles que le rapport de police, les témoignages, les photos de la scène, et tous les documents médicaux relatifs à vos blessures. Assurez-vous de conserver une copie de tous les frais médicaux et réparations liés à l’accident, car ils joueront un rôle crucial dans la détermination du montant de l’indemnisation.

Déclaration de l’accident à votre assurance

Immédiatement après l’accident, informez votre assureur. La plupart des polices d’assurance exigent que les incidents soient rapportés dans un délai spécifique, souvent sous 5 jours ouvrés. Lors de cette déclaration, soyez aussi précis que possible concernant les circonstances de l’accident et les dommages subis. Votre assureur vous guidera ensuite sur les étapes suivantes, qui incluront typiquement l’évaluation des dommages par un expert.

Formulation de la demande d’indemnisation

Une fois que vous avez compilé toute la documentation nécessaire, le prochain pas est de formuler votre demande d’indemnisation. Cette demande doit clairement stipuler les circonstances de l’accident, les preuves que vous avez recueillies, ainsi que le détail des dommages subis et des pertes financières encourues. Un expert en sinistres peut être indispensable dans cette phase pour s’assurer que tous les aspects pertinents sont couverts.

Usage des voies légales si nécessaire

Si votre demande d’indemnisation est rejetée ou si l’offre de l’assurance ne correspond pas à vos pertes, il est judicieux de chercher un recours légal. Une consultation avec un avocat spécialisé dans les accidents de la route pourra vous offrir des options basées sur les spécificités de votre cas. Des précédents légaux, tels que ceux discutés sur Village Justice, peuvent fournir des orientations supplémentaires sur le processus judiciaire.

Gestion des délais

Il est crucial de respecter scrupuleusement les délais légaux pour la réclamation d’indemnisation. Ces délais peuvent varier selon la juridiction et le type d’accident, mais en général, il est prudent de commencer les démarches dès que possible. Le non-respect de ces délais peut être préjudiciable à la possibilité de recevoir une indemnisation. Pour des informations détaillées sur les délais applicables, les pages de Capital peuvent s’avérer utiles.

En suivant ces étapes méthodiquement, vous augmentez vos chances de recevoir une indemnisation juste et appropriée pour les dommages subis lors de l’accident. Assurez-vous de demander l’aide d’experts quand nécessaire et de tenir compte de chaque détail concernant l’événement et ses conséquences sur votre vie.

Découvrez comment comparer des devis d’assurance moto sans frais

EN BREF Obtenez des devis gratuits pour votre assurance moto en ligne. Utilisez un comparateur d’assurance pour évaluer plusieurs offres. Déterminez vos besoins réels en matière de couverture. Complétez une fiche de renseignement simple et rapide. Comparez les tarifs et…

Assurance moto et scooter 2024 : dénichez les meilleures offres pour une conduite sereine

EN BREF Comparer les offres d’assurance moto et scooter en 2024. Identifier les meilleures assurances selon les avis des internautes. Évaluer le rapport couverture/prix pour chaque contrat. Choisir une couverture adaptée à vos besoins spécifiques. Profiter de conseils d’experts pour…

Documentation nécessaire pour soutenir votre demande

Subir un accident ou un sinistre peut être une expérience bouleversante, et les démarches qui suivent souvent fastidieuses. Pour alléger votre charge et accélérer le processus de demande d’indemnisation auprès de votre assurance, il est crucial de détenir et de fournir les bons documents. Voici un guide détaillé sur les pièces essentielles à rassembler pour faciliter votre démarche et maximiser vos chances d’être indemnisé de manière juste et rapide.

Lettre de déclaration de sinistre

Votre première étape dans la quête d’une indemnisation est la rédaction et l’envoi d’une lettre de déclaration de sinistre à votre assureur. Ce document doit être envoyé dans les délais mentionnés dans votre contrat d’assurance. Elle doit inclure les informations essentielles telles que la date, l’heure et le lieu de l’accident, une description détaillée des dommages subis et les circonstances précises.

Rapport de police ou de gendarmerie

Dans le cas d’un accident de la route, d’un vol ou d’autres incidents majeurs, le rapport de police est un élément pivot de votre dossier d’indemnisation. Ce document officiel prouve la réalité des faits et peut être utilisé pour établir les responsabilités de chacun. Pour les accidents complexes, la présence d’un rapport détaillé peut jouer en votre faveur lors de l’évaluation des dégâts par votre assureur.

Justificatifs des dommages

La preuve matérielle des dégâts est centrale dans votre démarche d’indemnisation. Photographies des dommages, factures d’achat, de réparation ou de remplacement, expertises diverses, tous ces éléments doivent être conservés. Ils permettent de substantiellement solidifier votre requête en démontrant clairement l’étendue et la nature des préjudices subis.

Documents liés à votre assurance

Il est impératif d’inclure dans votre dossier les documents prouvant votre contrat d’assurance actif. Votre attestation d’assurance, la copie de votre contrat mentionnant la couverture des risques et vos derniers reçus de paiement de prime sont indispensables. Ces documents justifient vos droits à réclamer une indemnisation. Cela inclut également la déclaration initiale de l’assurance, qui est un prérequis pour toute procédure indemnitaire.

Autres documents spécifiques

Selon la nature du sinistre, d’autres documents peuvent être requis. Pour un accident impliquant des blessures, les rapports médicaux et factures de soins sont cruciaux. Dans le cas d’un conflit sur la valeur des dommages, l’opinion d’une tierce expertise peut s’avérer nécessaire pour faire valoir vos arguments face à l’évaluation de votre assureur.

Préparer votre dossier de demande d’indemnisation avec soin et méticulosité est essentiel pour traverser ce processus souvent complexe. Disposer d’un dossier complet et bien structuré est le meilleur moyen de réduire les délais et d’obtenir une compensation juste et adéquate pour couvrir vos préjudices. Prenez le temps de rassembler tous les documents pertinents en amont pour faciliter les échanges avec votre compagnie d’assurance et accélérer la résolution de votre demande.

Contrôle technique des motos : aucune répercussion immédiate sur les assurances… pour l’heure

EN BREF Contrôle technique moto obligatoire depuis le 15 avril 2024. Aucune répercussion immédiate sur les assurances. Les primes ne sont pas affectées par le contrôle technique. Absence de contrôle technique ne rend pas l’assurance nulle. Amende potentielle de 135…

Comment sélectionner l’assurance auto idéale pour vos besoins ?

EN BREF Évaluer vos besoins spécifiques en matière d’assurance auto. Comparer les différentes offres sur le marché. Examiner les garanties proposées par chaque assureur. Tenir compte de votre budget mensuel et des dépenses imprévues. Utiliser un comparateur en ligne pour…

Le rôle des assurances dans le processus d’indemnisation

Après un sinistre, qu’il soit lié à un accident de la route, une catastrophe naturelle ou un délit, l’assurance joue un rôle crucial dans la stabilisation financière des victimes. Plongeons dans le processus d’indemnisation pour comprendre comment les assurances transforment l’adversité en opportunité de rétablissement.

La couverture assurance : une bouée de sauvetage

La première intervention de l’assurance dans le cadre d’un sinistre est l’évaluation des dégâts. Cela inclut l’envoi d’un expert pour déterminer l’étendue des dommages et estimer les coûts de réparation ou de remplacement. Une fois cette évaluation faite, le processus d’indemnisation peut réellement commencer. Le montant accordé dépendra des termes du contrat signé par l’assuré, soulignant ainsi l’importance de choisir une couverture adaptée à ses besoins réels.

Les étapes clés du processus d’indemnisation

Une fois le rapport de l’expert reçu, l’assurance procède à l’offre d’indemnisation. Cela peut inclure la réparation des biens endommagés ou leur remplacement par des biens neufs, en fonction de la politique de l’assurance. En cas de désaccord sur le montant proposé, l’assuré est en droit de contester cette offre et de renégocier. Cette phase de négociation est cruciale et peut nécessiter l’intervention d’un avocat spécialisé pour assurer que les droits de l’assuré soient pleinement respectés et que l’indemnisation soit juste.

La rapidité de réponse, un atout majeur

Une indemnisation rapide peut grandement diminuer l’impact d’un sinistre sur la vie quotidienne de l’assuré. Certaines compagnies d’assurance se distinguent par leur rapidité à traiter les demandes d’indemnisation, un élément à ne pas négliger lors de la sélection de votre assurance. L’importance d’une réponse rapide de votre assureur est cruciale pour accélérer la reprise de votre activité normale après un événement perturbateur.

Le rôle des assurances en situation de catastrophe

En cas de catastrophe naturelle ou de sinistres à grande échelle, le rôle des assurances est encore plus central. Elles permettent une remobilisation rapide des ressources pour aider les zones affectées à se reconstruire. L’assurance contribue non seulement à restaurer les biens matériels mais participe aussi à la remise sur pied de l’économie locale, stabilisant ainsi la vie socio-économique des communautés touchées.

Ainsi, en vous proposant un soutien financier immédiat et en couvrant les pertes, les assurances assurent une récupération rapide et efficace, transformant les défis en opportunités de renouveau. En tant qu’assuré, comprendre et optimiser votre couverture peut faire toute la différence, vous permettant de vous relever plus rapidement et plus sereinement après un sinistre.

Guide express : Comment choisir la meilleure assurance santé avec un comparateur en 2 minutes !

EN BREF Définition de l’assurance santé : Ce qu’elle couvre et son importance. Critères de choix : Évaluer les prestations, les tarifs et les exclusions. Utilisation d’un comparateur : Avantages de comparer les offres en ligne. Processus rapide : Étapes…

Assurance : Ce qu’il faut savoir sur la couverture des scooters électriques

EN BREF Assurance obligatoire pour tous les scooters électriques. Différents critères à prendre en compte pour la couverture. Importance d’évaluer l’usage pour choisir une assurance adaptée. Les garanties essentielles incluent vol, dégâts, et responsabilité civile. Comparer les offres et les…

Comment gérer les désaccords avec les assureurs

Identification et compréhension des désaccords

Lorsque survient un sinistre, la première étape consiste à déclarer l’incident à son assureur. Cependant, le chemin vers une indemnisation adéquate peut parfois être semé d’embûches, notamment en cas de désaccord sur le montant de l’indemnisation ou les circonstances de l’accident. Il est crucial de comprendre les termes de votre contrat d’assurance et les conditions spécifiques qui s’appliquent à votre situation.

Les démarches pour une résolution efficace

En cas de désaccord, la communication avec votre assureur est essentielle. Documentez minutieusement votre cas avec toutes les preuves nécessaires : photos, rapports de police, témoignages, et autres documents pertinents. Vous pouvez demander une réévaluation de votre dossier si vous pensez que l’offre d’indemnisation ne reflète pas équitablement les dommages subis. Il peut être bénéfique de consulter un expert en assurance pour une seconde opinion ou une expertise médicale indépendante, comme l’indique le site Village Justice, pour renforcer votre dossier.

Faire appel à des mécanismes de règlement à l’amiable

Si les négociations directes échouent, le recours à un médiateur d’assurance peut être envisagé. Cette démarche propose une résolution du litige sans passer par les tribunaux, ce qui peut s’avérer être une solution plus rapide et moins coûteuse. Les parties prenent connaissance des recommandations du médiateur et peuvent venir à une entente mutuellement acceptable. Pour plus de détails sur le règlement de sinistre de gré à gré, vous trouverez des informations complémentaires sur la plateforme Les Furets.

La subrogation, une procédure méconnue

En cas de sinistres où un tiers est impliqué, votre assurance peut exercer son droit de subrogation. Cela signifie qu’après vous avoir indemnisé, elle peut se retourner contre le tiers responsable pour récupérer les sommes versées. Cette procédure est à connaître, car elle peut influencer le traitement de votre dossier et potentiellement accélérer votre indemnisation.

Les litiges d’assurance peuvent se révéler complexes et frustrants. Néanmoins, une bonne préparation et une compréhension approfondie de vos droits et des procédures peuvent grandement contribuer à un règlement satisfaisant de votre désaccord. Engagez le dialogue, munissez-vous des bonnes informations, et n’hésitez pas à solliciter des professionnels si nécessaire. Chaque étape franchie est un pas vers la résolution de votre litige.

Recours légaux en cas de refus d’indemnisation

Se voir refuser une indemnisation suite à un sinistre ou un accident peut être une expérience frustrante et souvent décourageante. Cependant, plusieurs recours légaux existent pour contester cette décision et faire valoir vos droits. Il est crucial de connaître les étapes à suivre et de s’enquérir des options disponibles pour faire face à ces situations.

Étape 1 : Comprendre les motifs du refus

Le premier pas consiste à comprendre précisément pourquoi votre demande d’indemnisation a été refusée. Habituellement, l’assureur doit fournir une explication claire et détaillée de sa décision, souvent par écrit. Cette clarification est le fondement sur lequel vous allez pouvoir construire votre contestation.

Étape 2 : La contestation interne

Avant d’envisager des démarches plus formelles, une procédure de contestation interne auprès de votre assureur est souvent recommandée. Cela implique la rédaction d’une lettre de contestation, une démarche qui peut mener à la révision de votre dossier et potentiellement à un renversement de la décision initiale.

Étape 3 : Médiation et conciliation

Si la réponse de l’assureur reste insatisfaisante, il est possible de faire appel à un médiateur d’assurances. Cette étape permet souvent de trouver une résolution au conflit sans avoir recours à un tribunal, ce qui peut être bénéfique pour éviter les frais de justice et le temps consacré à un procès.

Étape 4 : Actions en justice

Dans le cas où toutes les autres avenues auraient été épuisées, il reste la possibilité de porter l’affaire en justice. Un tribunal peut être saisi pour contester la décision de l’assureur. Ce processus peut être plus long et coûteux, mais c’est parfois la seule option pour obtenir justice. Pour mieux comprendre vos droits dans ces situations, la page sur le partage des biens peut également être une lecture enrichissante, offrant un aperçu des principes légaux applicables dans le cadre de disputes autour des droits des bénéficiaires.

Ces étapes vous permettront de naviguer le processus d’indemnisation avec plus d’assurance et de précisions, augmentant vos chances d’obtenir une résolution favorable dans le cas d’un refus d’indemnisation. Armez-vous de patience et de persévérance, et n’hésitez pas à chercher l’aide d’un professionnel si nécessaire.